美國大選前 如何布局美股?

圖/鉅亨買基金

受到拜登兒子不雅照片與電子郵件遭流出影響,美國總統大選不確定性再度升高,高達5個搖擺州民調領先差距都在誤差範圍內。擔心美國大選 結果不知何時能公佈,不少人選擇觀望模式,想等到選舉結果確定後再重回美國股市。

《鉅亨買基金 》認為高不確定性正是能買到便宜價格的原因,等到塵埃落定時,股市早已漲回高點,選前才是佈局美國股市的好時機。

1.別等待,選前佈局美股 等甜頭

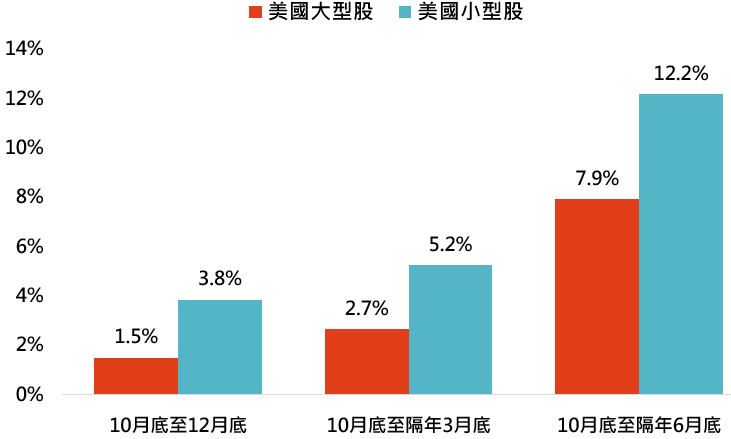

選前佈局美國股市,小型股過往績效出色

資料來源:Bloomberg,「鉅亨買基金」整理,採標普500與羅素2000指數,資料期間:1978-2020。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

從1978年以來,美國共經歷過10次總統大選。如果選舉前10月底買進美國大型類股,持有至隔年3月與6月的上漲機率皆為80%,平均漲幅分別為2.7%與7.9%。

若選擇與國內經濟關聯度更高的小型類股,持有至6月的上漲機率升高至90%,平均漲幅更高達5.2%與12.2%。不論10月驚喜如何發展,美國總統選舉遲早會結束,而新總統上台通常有利股市。當股價受到選舉不確定性而遭不合理的打壓時,賣出美股不是好策略。

2.疫情造成經濟衰退反成美股利多

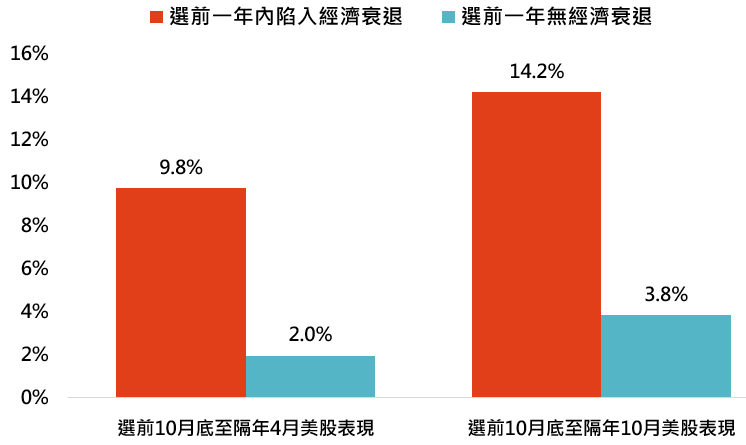

除了總統大選外,經濟衰退是另一個很多人不敢投入股市的原因。但與一般看法相反,總統大選加上經濟衰退,反而更是該趁機買入美股的原因。

從1927年以來的23次總統大選中,如果選前一年內美國沒有發生經濟衰退,美國股市選前10月底至隔年10月的平均漲幅為3.8%。但若選前一年有發生經濟衰退,選前10月至隔年10月的平均漲幅升高至14.2%。

由於美國小型類股編纂時間較短,因此無法納入回測。但理論上,經濟衰退後,新任總統較易採取大規模刺激政策來推升經濟成長率,而與國內經濟關聯度更高的小型類股漲幅應該更大。

選前經歷經濟衰退,對股市更有利

資料來源:Bloomberg,「鉅亨買基金」整理,採標普500指數,資料期間:1927-2020。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

3.考量景氣週期,小型股更有機會

經濟衰退與之後,小型股通常表現領先

資料來源:Bloomberg,「鉅亨買基金」整理,資料截至2020/10/14。指數採標普500、道瓊歐洲600、Nikkei日本、MSCI新興市場和美銀美林各債券指數。此資料僅為歷史數據模擬回測,不為未來投資獲利之保證,在不同指數走勢、比重與期間下,可能得到不同數據結果。

除了過往總統大選與新總統的刺激政策外,景氣週期本身也支持美國小型類股。從上圖可看出,美國景氣衰退前,美國大型類股表現通常優於小型類股。

但在衰退期間或前夕,大型類股相對於小型類股股價比值將觸頂回落,小型類股表現開始跑贏大型類股。從過去5輪景氣週期平均來看,小型類股逆轉大型類股的趨勢可延續至經濟衰退結束後的25個月內。

期待新總統,美國小型股基金充滿爆發力

無論拜登或是川普當選,新任總統與國會必定會通過新的紓困法案,並帶動整體美國股市。儘管大型與小型類股都會受惠,但小型類股潛在上漲幅度較大,風險承受度較高者可以趁選前提高美國小型類股基金佔比;較保守的人則可以全球股票型基金為核心,慢慢調整美國小型類股基金比重。